No universo dinâmico dos investimentos, decisões bem fundamentadas podem definir destinos. Cada passo no mercado financeiro exige equilíbrio entre teoria, análise e comportamento humano. Entender como as informações são processadas, avaliadas e incorporadas pelo investidor é essencial para navegar em cenários de alta volatilidade e alcançar resultados consistentes a longo prazo.

A base da teoria financeira tradicional repousa na hipótese de mercado eficiente, que sustenta que mercado reflete instantaneamente todos os fatos novos nos preços dos ativos. Esse conceito, formulado por Fama, classifica a eficiência em três formas: fraca, semiforte e forte, de acordo com o grau de incorporação das informações passadas, públicas e privadas.

O modelo de homo economicus pressupõe que investidores são totalmente racionais, detêm amplo conhecimento técnico e tomam decisões visando maximizar a utilidade esperada. De acordo com essa visão, não existe margem para ganhos extraordinários com o uso de informações já disponíveis, pois o mercado ajusta preços quase que instantaneamente.

Embora a teoria clássica descreva investidores racionais, vieses cognitivos e heurísticas afetam escolhas no dia a dia. Em contextos de incerteza, julgamentos rápidos predominam, e decisões podem se basear em experiências passadas ou impressões imediatas.

Em momentos de alta volatilidade ou notícias marcantes, emoções como medo e euforia podem levar a decisões impulsivas. Investidores tendem a seguir tendências de mercado ou opiniões de terceiros, muitas vezes ignorando análises objetivas e aumentando o risco de perdas expressivas.

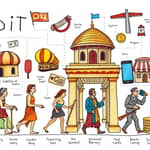

Para alcançar consistência, é fundamental seguir fundamentais etapas do processo decisório, estruturando cada fase de forma clara e disciplinada.

Além da análise manual, sistemas automáticos de negociação unem algoritmos e análise técnica para tornar o processo mais objetivo e reduzir a interferência emocional. Por exemplo, o indicador estocástico sugere pontos de entrada e saída: %K abaixo de 5% pode sinalizar compra, acima de 95%, venda.

Vários elementos influenciam o processo decisório, exigindo atenção e adaptação contínua.

A partir dessas variáveis, o investidor deve ajustar estratégias, ponderar cenários alternativos e evitar a tomada de decisões com base em informações superficiais ou boatos.

Prever topos e fundos de mercado com precisão é uma tarefa quase impossível, pois fatores imprevisíveis podem desequilibrar até as projeções mais detalhadas. Por isso, importância de não basear decisões apenas em opiniões de terceiros é fundamental para preservar o capital e manter a disciplina.

A revisão e ajuste contínuos da estratégia permitem que o investidor se adapte a mudanças nos cenários econômicos e regulatórios. Estabelecer um calendário de análises periódicas e mensurar performance com indicadores claros ajuda a identificar desvios e corrigir rumos antes que perdas se acumulem.

Práticas como diversificação da carteira e mitigação de riscos devem ser encaradas como alicerces de qualquer portfólio robusto. Distribuir recursos entre diferentes classes de ativos e horizontes de investimento reduz a exposição a choques específicos de um setor ou região.

O mercado de ações brasileiro, representado pela B3, tem passado por intensa modernização. Ferramentas de análise avançada, plataformas online e robôs traders estão cada vez mais acessíveis, democratizando o acesso às mesmas tecnologias usadas por grandes instituições.

O crescimento do investidor pessoa física é impulsionado pela facilidade de acesso à informação e pelos novos produtos financeiros que surgem diariamente. Hoje, perfis variados — desde iniciantes até investidores experientes — compartilham experiências em comunidades virtuais, acelerando a troca de conhecimento e elevando o nível técnico do mercado.

Tomar decisões inteligentes no mercado financeiro exige mais do que sistemas e algoritmos: requer autoconhecimento, disciplina e consciência dos próprios vieses. Ao combinar a teoria da eficiência de mercado com as descobertas das finanças comportamentais, é possível construir estratégias sólidas e resilientes.

Inspire-se na busca pela melhoria contínua, invista em educação financeira e adote ferramentas que reforcem a objetividade. Afinal, cada escolha representa uma oportunidade de aprendizado e crescimento, tanto profissional quanto pessoal, no vasto universo dos investimentos.

Referências